パン屋さんの開業を応援!開業をしたら、どんな税金を支払うのか。

パン屋さんの開業を応援!

開業資金についてから始まり、融資と届出書と経理についても合わせてご覧ください。

パン屋さん手帖の福西です。

今回、お話するのは開業してから関わる税金や申告に関するお話です。

確定申告はよく聞くので、知っている方も多いのではないでしょうか。

税金は他にもあるのでご紹介いたします。

源泉徴収税

源泉所得税はお給料を支給していたり個人事業の税理士等に報酬を支払ったりしている方がお支払いする税金になります。

88,000円以上のお給料をもらった経験がある方なら、給料明細の控除項目の中に源泉所得税として天引きされていることをご存知ではないでしょうか。

収入を得ると、それに応じた所得税を収入を得た本人が確定申告をし、納付します。

しかし給与収入では、本人ではなく給料を支払った事業主が代わりに申告・納付することになります。

そのためお給料から先に源泉所得税を天引きしているのです。

天引きで預かった源泉所得税は翌月10日までに所轄の税務署へ納付することになります。

届出書の記事でご紹介した源泉所得税の納期の特例の承認に関する申請書を提出している方なら、

1~6月分を7月10日に、7~12月分を1月20日に納付する年2回になります。

年末調整

年末調整ができたら、①と同じように納付することになります。

もちろん、支給額や税額には自社で年末調整をしていない方や退職された方も含まれます。

年末調整と同時期に支払調書や法定調書合計表という言葉も聞くことになるでしょう。

こちらに関しては、長くなってしまうので今回は説明を省略させていただきます。

償却資産税

1月1日時点で所有している資産の名称や取得日、取得金額などを記載して1月31日までに申告します。

大阪市では4月上旬ごろに納付書が届きます。

納付期限は4月、7月、12月と翌年2月の4回に分かれています。

詳しくは自治体のホームページなどをご確認ください。

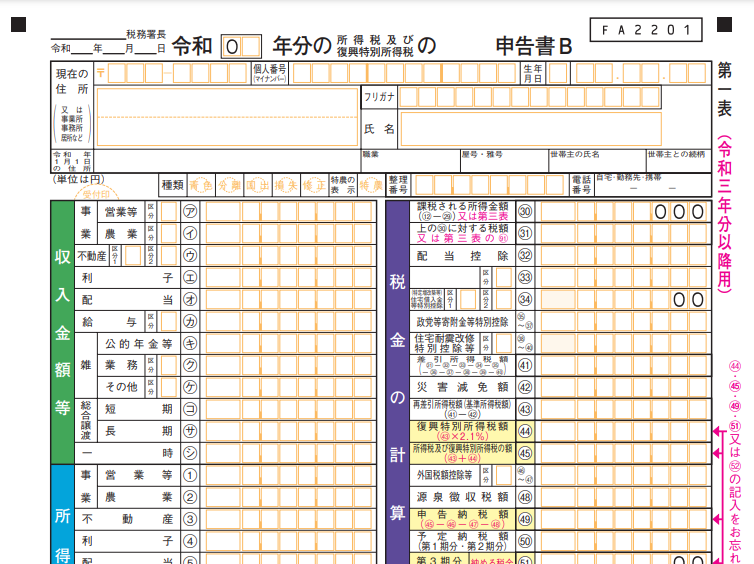

確定申告

所得税青色申告決算書ができたら、申告書Bに転記していきます。

申告書は一表と二表があります。

事業での収入や所得の他に、その年に支払った国民年金や国民健康保険料、生命保険料なども所得から控除するものとして集計、計算し記載します。

事業の他に、講師料などの収入がある場合は届いた支払調書をもとにその他の雑所得に記載すると良いでしょう。

国税庁の確定申告書等作成コーナーではパソコンなどから入力して作成することもできます。

所得税は3月15日までに申告・納付します。

振替納税の場合は約1ヶ月後に引落されます。

ちなみに消費税は3月31日までに申告・納付します。

振替納税の場合は同じく約1ヶ月後に引落されます。

住民税

所得税の確定申告をすることで、申告が完了します。

納付書は6月上旬ごろに届きます。

納付期限は6月、8月、10月と翌年1月の4回になります。

事業税

納付書は8月に届きます。

納付期限は8月と11月の2回になります。

おわりに

翌年には償却資産の申告と確定申告があります。

開業して初めての確定申告が終わってから、届く納付書は多く感じられるでしょう。

慣れない計算作業で不安や心配もあると思います。

気になること、ちょっと相談したいことなどあれば、お気軽にお問い合わせください。

納付書が届いてから、納付期限まで意外と時間がないと感じられるかもしれません。

1ヶ月くらいのものもあります。郵便物には注意が必要ですね。